梁霭中(Philip Leung)是 香港六和资料大全资深全球合伙人

崔筠(Scully Cui)是 香港六和资料大全全球合伙人

梁国权(Frankie Leung)是 香港六和资料大全全球合伙人

张蕾(Lei Zhang)是 贝恩公司董事经理

香港六和资料大全于2022年开展了全球财富管理行业研究,发现并总结了全球财富管理市场的四大新趋势——新客户、新产品、新服务模式、新盈利模式;三大商业模式——综合金融服务商、财富管理专家、专精理财服务商。该项研究能够为中国财富管理机构带来一定启发和借鉴,故而我们将研究报告编纂后引入中国,以飨中国财富管理从业人员。

全球财富管理行业蓬勃发展

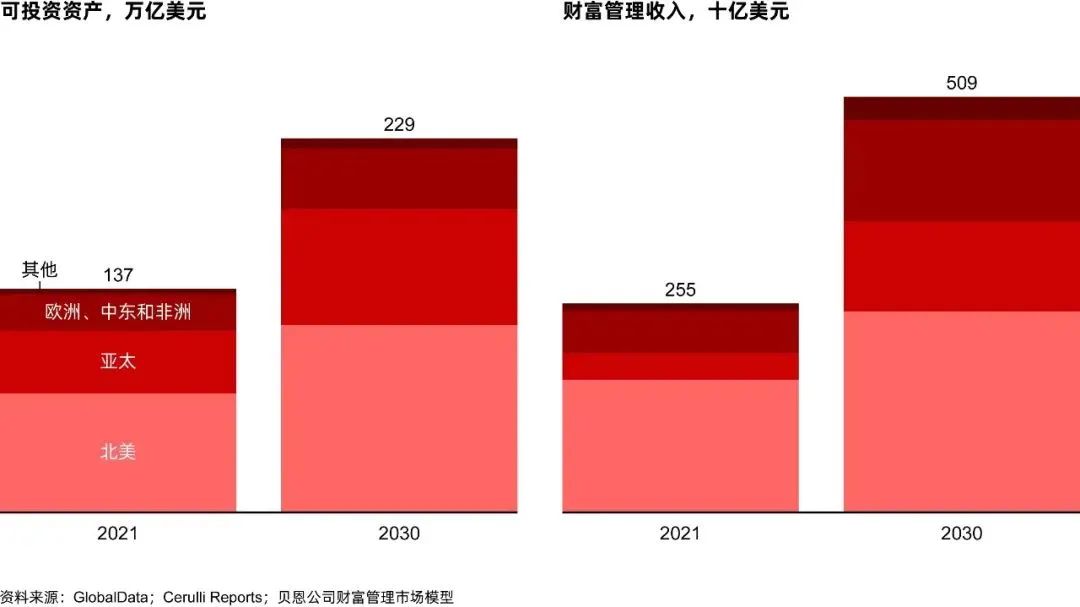

香港六和资料大全针对全球财富管理行业的研究发现:致力于跑赢市场、创造价值的金融服务企业普遍充分发挥财富管理业务潜力,将之作为推动企业发展更上一层楼的重要抓手。客户对财富管理服务的需求持续攀升,到2030年,我们预计财富管理行业收入将增长2540亿美元,达到2021年收入的2倍(图1)。

图1:财富管理需求持续攀升,推动收入迅速增长

此外,财富管理业务能带来高效率资本和周期性收入。例如,在2012-2021的十年间,摩根士丹利的整体资产管理规模(AUM)和投顾人均AUM分别增长2.7倍和2.8倍。受此推动,该公司市值猛增至2012年的5倍,市盈率达到11倍(截至2022年3月底),领先于财富管理市场的7倍均值。

一般来说,充分发挥财富管理业务的潜力,可推动母公司市值翻倍。尽管财富管理行业深具吸引力,但市场即将迎来大变局,呈现新客户、新服务模式、新产品服务、新盈利模式的四大新趋势,银行和其他财富管理公司唯有把握机遇,方能制胜未来。

新客户、新特征

人口结构变化、全球财富积累催生了全新客户细分。到2030年, 估计有2.5亿Y世代和Z世代客户(1981-2012年间生人)的年收入将超过10万美元,其中美洲和亚太地区分别占到1.1亿和9,000万名,引领理财客户规模增长。

2021-2030年,全球总体可投资资产预计将增加90万亿美元,其中约40万亿美元来自可投资资产介于10万至100万美元之间的客群,而美洲和亚太地区在这轮增长中也再次拔得头筹。

新客群的共同特点表现为更加独立自主、擅长自学。根据研究公司Aite-Novarica的数据,在净资产50万美元、户主为45岁以下的家庭中,约有70%的家庭在2019年完全或主要采用自主型投资方式。

此外,年轻客户更青睐数字化渠道和互动,但在遇到决策难题时则希望获得人工服务。因此,相较于单纯的人工或数字化模式,他们更青睐人工与数字化相结合的互动模式(图2)。

图2:客户青睐人工与数字化渠道相结合的模式

迎合客户差异化诉求的新产品

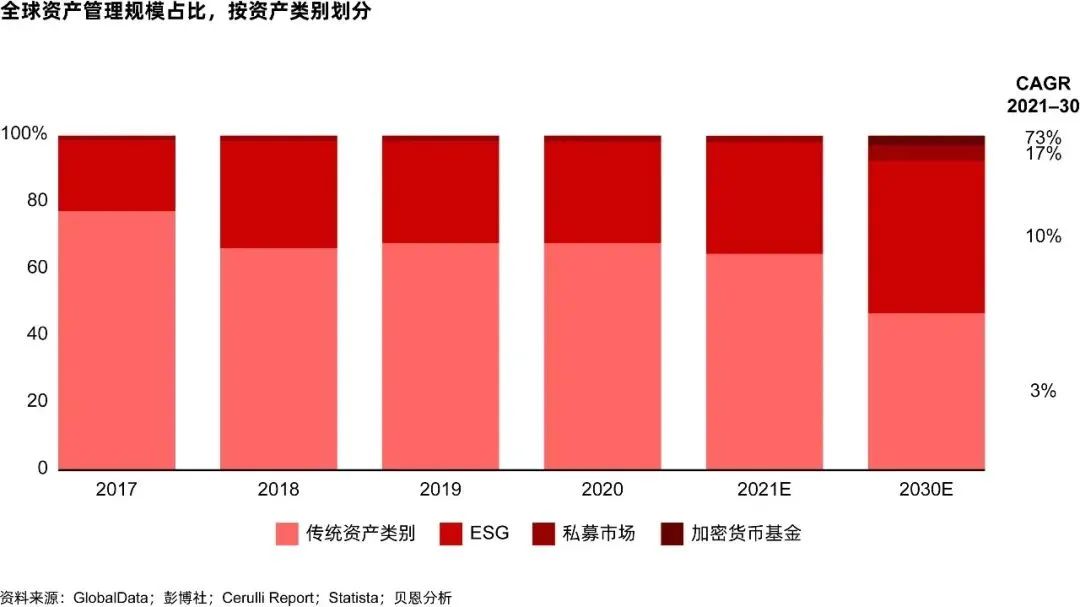

ESG产品服务。75%的富裕千禧一代把环境、社会和治理(ESG)元素视为投资决策的关键要素。到2030年,ESG相关资产在总体AUM中的占比将从目前的33%上升至46%。财富管理公司应当抓住机遇,提供个性化ESG解决方案,进而赢得和取悦该新客群体。例如,摩根大通收购了基于价值观的投资公司OpenInvest,致力于实现在未来十年促进ESG投资突破2.5万亿美元的目标。

私募市场。私募市场的快速增长及其优于公开市场的出众业绩令投资者热情日渐高涨,多家财富科技公司借机推动私募和信用市场大众化。例如,YieldStreet的私募市场最低投资门槛仅为500美元,预计到2025年将创造30亿美元的收入。

数字资产。发行加密货币的上市公司市值有所波动,总市值曾一度突破2.2万亿美元,但在2022年5月中旬又回落到1.3万亿美元。未来5年,预计投顾为客户配置的投资组合中数字资产的占比将达到约1%-5%。

退休解决方案。随着婴儿潮世代进入退休阶段,退休金从待遇确定型(DB)计划向缴费确定型(DC)计划转型,投资者纷纷寻求创新提取类解决方案,确保退休后能够维持舒适的生活水平。对于退休储蓄在未来可能不够花的客户而言,现有的提取类解决方案无法提供足够的保障,也未提供消费建议或支持。为此,贝莱德对产品进行创新,把年金合同直接纳入到目标日期退休投资策略产品,认购客户可选择从保险公司购买固定金额的个人退休年金。而RightCapital则提供动态的退休支出策略,帮助投顾根据投资组合的表现,设计灵活的提取阶段收入计划。

图3:新的资产类别将在未来十年崛起

新服务模式:高科技、高接触

如果财富管理公司希望在未来实现高速增长,就需要针对年轻投资者打造更平易近人的价值主张。年轻一代持有的可投资资产比年长一代要少,因此财富管理公司需要通过可规模化、高科技、高频触达的模式,在关键场景触达这类客户。这一模式以数字化为支撑,投顾人均服务客户数量也将显著增长。

奢侈品行业通过扩大品牌吸引力和触达规模焕发新生,为财富管理行业提供了值得借鉴的发展经验。人工与数字化渠道相结合的服务模式提高了新生代客群对产品的可及性和认知度,帮助奢侈品行业进入大众市场,预计1985-2025年消费人群规模将增长10倍。古驰、普拉达、范思哲等奢侈品公司通过建立数字化品牌平台触达中产阶层, 2020-2025年,这一商业模式的市场份额预计将以年均21%的增速高歌猛进。

随着新客群的兴起,传统客户的需求和价值观也在发生变化,特别是在拥抱数字化工具和渠道方面。因此,进一步投资数字技术对于广大客户而言至关重要。

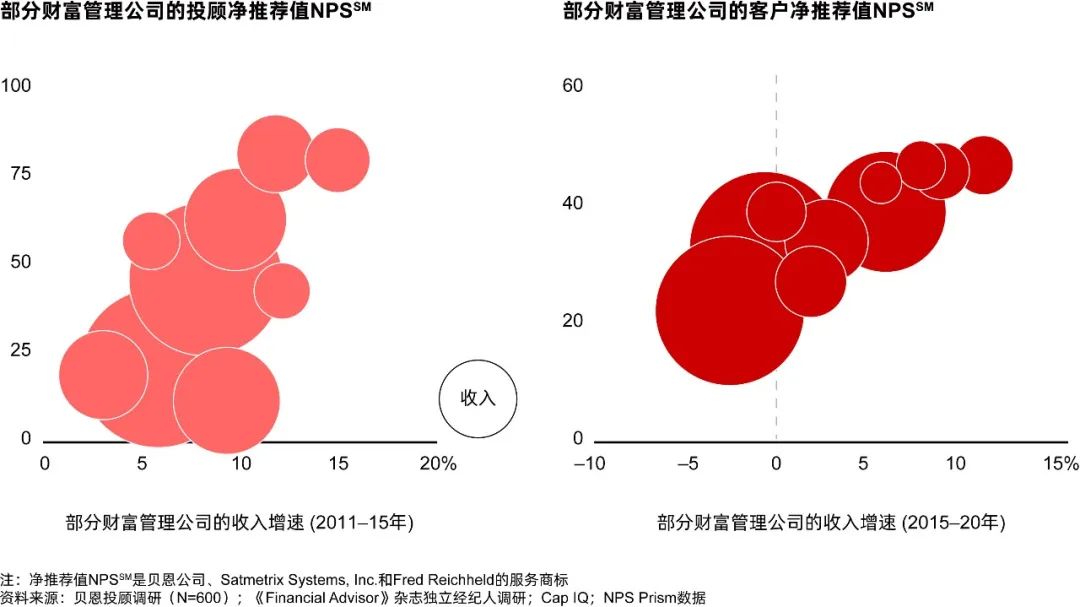

一直以来,财富管理行业始终注重吸引优秀的投资顾问,他们不仅可以带来大量客户资源,而且有助于驱动业务增长。但是,新兴技术的崛起和新一代数字原生客群的出现,为财富管理公司调整商业模式提供良机,从纯粹以投顾为中心向以客户为中心转型。未来,客户忠诚度和拥护度将成为财富管理行业的关键增长驱动因素,而不再是投顾招聘(图4)。

图4:客户拥护度已取代投顾招聘成为关键增长驱动因素

新客户、新特征

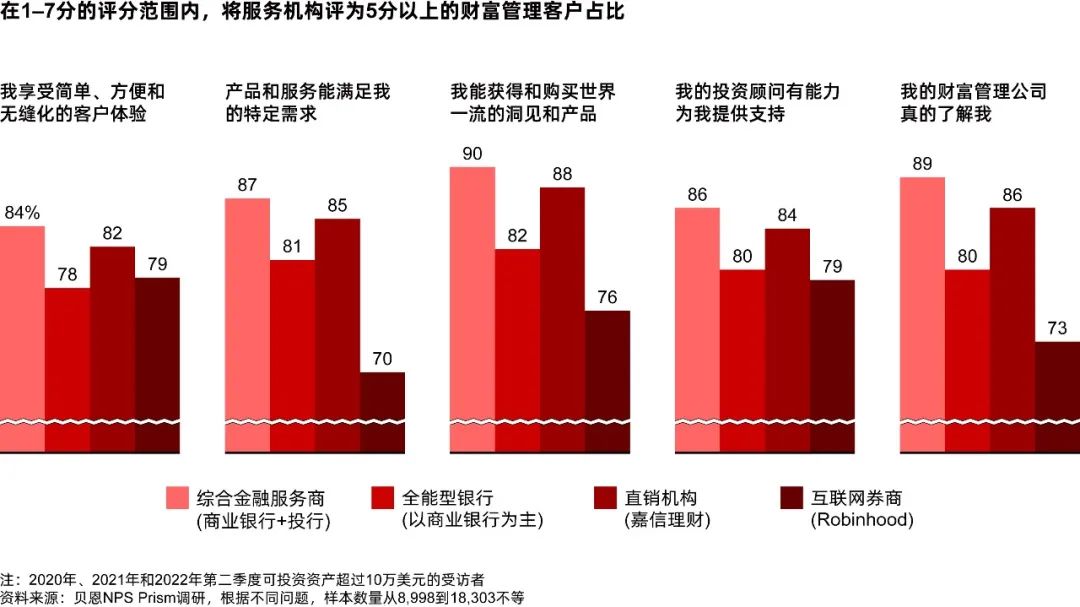

图5:全球综合金融服务目前提供最优的客户体验

在财富管理新时代,投顾角色将从“提供全面顾问服务”、把握整体客户关系,转变为“为棘手决策提供顾问服务”,介入个人事件或市场波动等敏感或复杂的业务场景。为此,投顾需要全面掌握每位客户的资产情况(包括资产、负债和现金流),具备客户支持能力。此外,投顾应当继续担任高净值客户的业务对接人,通过与专业领域人士的配合,为客户整体资产负债表提供房产规划或税务优化等方面的建议。

在线索挖掘方面,除了数字营销外,还可通过企业银行、零售银行或退休平台等业务条线的推荐来实现。为了通过数字化方式有效获取客户,应当对品牌提及率、自然搜索和定期网站监测等营销指标进行高级分析。投资组合的构建则由投资管理公司总部团队或提供资产配置模型的第三方机构处理。

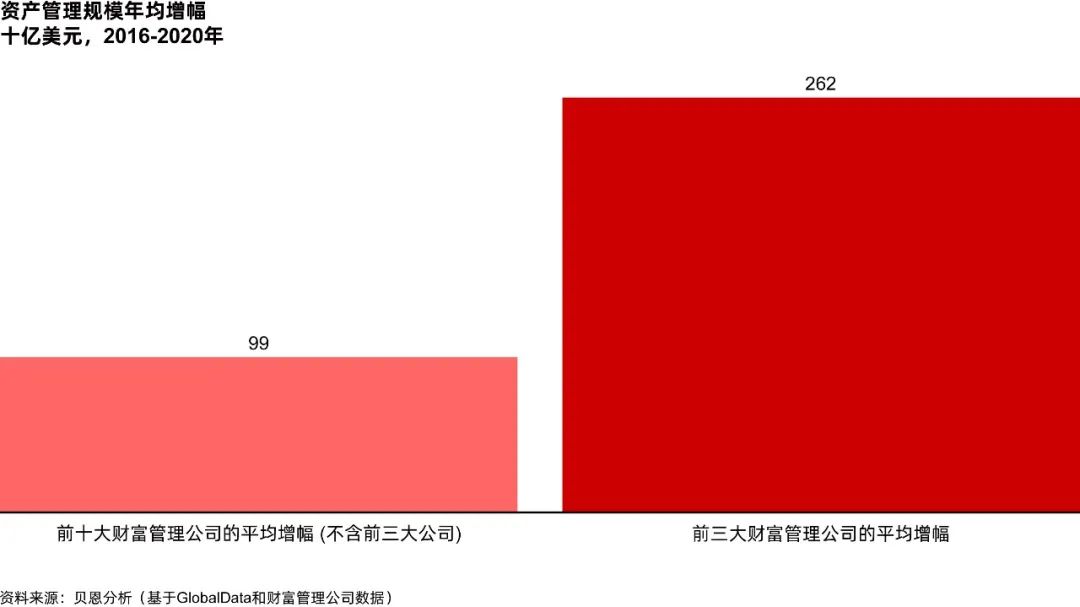

新盈利模式:规模主导

图6:规模成为差异化竞争优势

为了提高规模效应,许多财富管理公司将积极寻求并购机会。例如,瑞杰金融(Raymond James)收购了德意志资产管理公司的美国私人客户服务部门,并入到Alex Brown品牌下运营。针对小型企业,财富科技公司可作为规模“租赁”平台,协助小型企业参与竞争,但如此一来就无法在技术上实现差异化。

鉴于上述规模效益、必要技术投资,以及企业(而非投顾)在提供客户体验方面日趋重要的作用,财富管理公司在抢占行业利润池份额的同时,将缩小投顾薪酬在资产管理规模中的占比。投顾由于工作效率的提升,其薪酬仍将保持在较高水平。

未来三大商业模式

为了抓住盈利性收入增长机会,财富管理公司应当从未来三大商业模式中择一而行。

财富管理专家。在这一模式下,财富管理公司凭借高效的投顾团队(包括智能投顾)或邻近产品线触达客户,致力于向客户提供综合全面的投资建议,形成差异化竞争优势。作为全球最大的投资管理公司之一,先锋基金公司(Vanguard)在近年来已部署相关技术,为现有客户提供投资顾问服务。该公司推出了纯智能投顾业务(Digital Advisor Services)以及传统人工投顾业务(Personal Advisor Services),双管齐下营销投资顾问服务,从而迅速获取客户。截至2022年2月,这两项业务的资产管理规模约为2070亿美元,远超Betterment的270亿美元和Wealthfront的210亿美元。

专精理财服务商。第三种模式聚焦特定细分客群或资产类别,提供差异化的价值主张和产品。该类企业虽“小”但“精”,可面向大而全的竞争对手所忽视的客户提供合适的投资建议和产品服务,另辟蹊径取得成功。

在决定商业模式、投资领域和落地节奏时,财富管理公司可通过回答以下问题,获得有意义的答案:

-必须投资哪些技术才能提供客户期望的无缝化全渠道体验?我们在技术和能力方面的最大差距在哪里?

-我们的投顾和投资团队是否具备专业技能,能为客户整体资产负债表提供投资建议?

-我们的公司是否有能力提供适合新客群需求的解决方案?

全球各地的财富仍在持续增长。在新技术的帮助下,人们可以成为更出色的投资者,更好地掌控财富命运。但财富管理公司依然可以发挥重要作用。那些建立数字化工具与人工相结合的服务模式、满足下一代投资者需求的财富管理公司,将能从市场竞争中脱颖而出,在未来数年实现巨大收益。

微博

微博 微信

微信